Listat de continguts

L’estratègia d’inversió de les asseguradores europees ha canviat notablement els darrers anys. Entre les causes d’aquest canvi cal destacar les següents: l’escenari de tipus d’interès baixos, la regulació de Solvència II i la creixent importància dels factors no financers en la consideració de les inversions.

Que avui els tipus d’interès siguin a prop dels seus mínims històrics (fins i tot sent negatius per a alguns emissors i venciments) provoca que en alguns països les companyies afrontin dificultats per trobar actius que cobreixin les garanties que han assumit amb els seus clients i les obliga a córrer més risc d’inversió i a preveure noves classes d’actius per a les seves carteres.

Situació que ve de lluny

No cal dir que no es tracta pas d’una situació que s’hagi donat de sobte. Arran de la crisi financera global del 2008, la política monetària expansiva dels bancs centrals, que al principi va abaixar els tipus d’intervenció i després va comprar directament actius en el mercat, ha comportat una progressiva pujada dels preus dels bons i, per tant, una baixada de les seves rendibilitats. A conseqüència de la crisi de deute sobirà del 2011, als països del sud de la Unió Europea, com Espanya, Itàlia o Portugal, les rendibilitats dels bons han estat més altes durant més temps i, per tant, s’ha retardat la necessitat de mirar més enllà de la renda fixa.

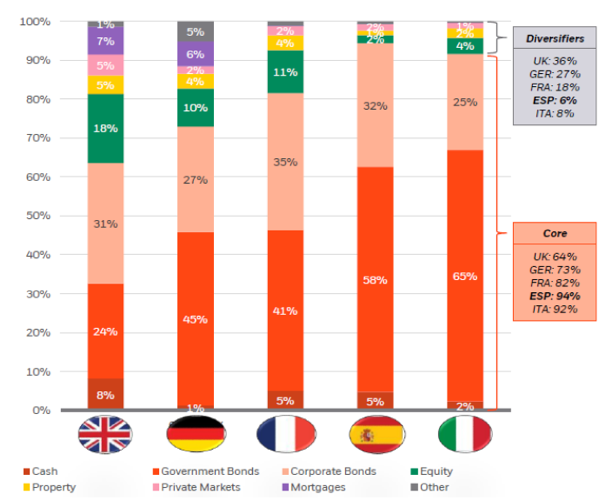

Al gràfic següent es mostra l’assignació d’actius de les asseguradores depenent del país d’origen. S’observa que a Espanya o a Itàlia, on els tipus d’interès han estat més alts els darrers anys, el tant per cent de la cartera d’inversions invertit en renda fixa és superior al de països com Alemanya o França, on ja fa temps que els tipus d’interès són més baixos.

Font: BlackRock, octubre del 2019.

D’altra banda, la introducció de Solvència II el 2016, especialment pel que fa al seu Pilar 1, ha comportat un canvi estructural en la gestió de les inversions de les asseguradores. Exigeix dedicar elevats recursos a l’anàlisi d’impacte de les decisions d’inversió i cerca l’equilibri òptim entre la gestió del compte de resultats i la del balanç, és a dir, una optimització entre la rendibilitat, el risc i el consum de capital. Naturalment Solvència II no sols ha afectat l’estratègia d’inversió de les companyies sinó el mateix model de negoci; des de fa anys s’observen tant moviments de consolidació per guanyar escala com un traspàs dels recursos dels clients des de productes asseguradors tradicionals amb garantia, en què el risc és assumit per la companyia, cap a productes unit linked, en què el risc és assumit pel client.

Finalment, observem el creixent interès per integrar els principis de sostenibilitat en les decisions d’inversió. Si bé ja parlem d’interès actualment, d’aquí a pocs anys serà una exigència ineludible. És molt destacable que el desenvolupament d’aquests principis de sostenibilitat (ESG, sigles en anglès de environmental, social i governance) sigui més rellevant a Europa que no pas a la resta del món.

Així, observem dues tendències molt clares i molt generalitzades en la gestió de les inversions de les asseguradores els darrers anys, la rellevància de les quals creiem que només pot intensificar-se en el futur: l’atracció per les inversions considerades alternatives i la integració dels principis de sostenibilitat en el paper que tenen com a gestors / inversors.

Actius alternatius: què són?

Quan es parla d’inversions alternatives, s’entenen com a alternatives les inversions més tradicionals de renda fixa i renda variable. Aquesta denominació de alternatius és una mena de calaix de sastre que inclou actius heterogenis, si bé tots es caracteritzen per ser menys líquids i més complexos que les inversions tradicionals i per estar bàsicament enfocats a l’inversor institucional. Alguns exemples d’inversions alternatives són el capital de risc, el deute privat, els hedge funds, les infraestructures o els immobles.

Les asseguradores tenen un horitzó d’inversió a llarg termini i estructuralment tenen un nivell ampli de liquiditat. Això les converteix en inversors ideals per capturar la prima d’il·liquiditat amb què cotitzen aquests actius (el diferencial que han de pagar els actius de mercats privats respecte dels actius de mercats públics precisament per aquesta liquiditat més baixa).

La diversificació i la descorrelació són els beneficis que aporten aquests actius a les carteres d’inversió, a més de la rendibilitat que se n’espera, més elevada que la que avui tenen el deute públic o la renda fixa privada. Això provoca que baixi la volatilitat del rendiment del compte de resultats i la fa més resistent.

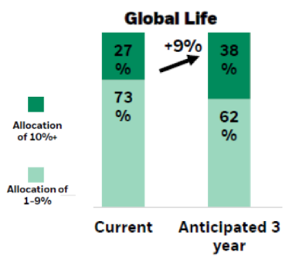

Gairebé totes les enquestes recents mostren que les asseguradores estan disposades a assumir més risc d’inversió i que l’atracció per aquesta mena d’actius és alta i creixent. Al gràfic següent es mostra el tant per cent d’asseguradores de vida amb una assignació superior a 10% en actius alternatius respecte dels seus actius totals actuals i com es preveu que s’incrementarà els tres anys vinents.

Font: BlackRock, octubre del 2019.

Dins dels alternatius, avui la preferència de les asseguradores està enfocada sobretot al deute privat i al deute d’infraestructures, que, a més, té un tractament favorable de càrrega de capital en Solvència II. Això comporta una extensió lògica i natural de la seva activitat. Es tracta d’actius que comparteixen moltes semblances amb la renda fixa, que des de sempre ha estat l’actiu més utilitzat per les asseguradores per a les seves inversions i, per tant, el coneixen perfectament.

Tot i que la indústria asseguradora és i continuarà sent un dels inversors principals en deute públic i renda fixa privada els anys vinents, a causa de la reducció dels diferencials de crèdit esperem que anirà fent una rotació progressiva cap a actius alternatius.

Entenem que no es tracta d’una decisió purament tàctica i oportunista sinó una visió estratègica de llarg termini, en què l’assignació d’un tant per cent de la cartera d’inversions a aquesta mena d’actius millora la frontera eficient d’aquesta cartera; és a dir, per al mateix risc assumit s’obté una rendibilitat esperada més elevada o, vist altrament, per a la mateixa rendibilitat esperada es redueix el risc assumit.

Una de les estratègies més utilitzades entre les asseguradores de vida per cobrir els seus compromisos a llarg termini és el que s’anomena una estratègia barbell: invertir a llarg termini en deute públic (que és el que proporciona la cobertura del risc de tipus d’interès de l’actiu respecte del seu passiu) i invertir a curt i mitjà termini en renda fixa privada (que és el que proporciona la millora addicional de la rendibilitat). Com que els diferencials de la renda fixa privada s’han anat reduint els darrers anys, les companyies substitueixen la inversió en renda fixa privada per inversió en actius alternatius i il·líquids, com ara el deute privat.

En definitiva, els anys vinents cal esperar una assignació creixent a actius no tradicionals i que el llibre d’inversió de les asseguradores estarà més diversificat que no ho està actualment.

El paper de la sostenibilitat

La sostenibilitat és una necessitat global. Hi ha un nivell de conscienciació creixent, accelerat per la crisi del canvi climàtic, sensibilitzat per fomentar un creixement econòmic sostenible a llarg termini que preservi la disponibilitat de recursos i el benestar de les generacions futures.

Des del punt de vista internacional, el 2015 es van assolir els dos principals compromisos en matèria de sostenibilitat, tots dos promoguts per les Nacions Unides:

- La cimera del canvi climàtic de París (COP21), en què 193 estats es van comprometre a reduir els nivells d’emissions contaminants.

- La definició dels objectius de desenvolupament sostenible (ODS), en què s’estableixen objectius concrets de sostenibilitat.

Per assolir aquests objectius, els governs d’arreu del món introdueixen canvis reguladors molt significatius. En el cas d’Europa, per mitjà de la Comissió Europea es lidera un moviment de canvi internacional, amb una especial atenció al sector financer, per al qual s’ha aprovat el Pla d’Acció de Finances Sostenibles. Aquest pla serà aplicable el 2021 i establirà les bases per integrar la sostenibilitat en la gestió d’inversions incloent els criteris ESG.

Què és la inversió responsable?

En el sector assegurador, i especialment en les asseguradores de vida i les gestores de fons de pensions, els conceptes de sostenibilitat són inherents, principalment per dos motius: una vocació social fundacional (preservar el benestar de les persones en la jubilació) i fer inversions a molt llarg termini, en què la integració dels criteris ESG en la gestió de les inversions permet alinear-se amb un creixement econòmic sostenible a llarg termini.

Per al sector no són pas conceptes nous, tot i que incloure criteris de sostenibilitat avança de manera accelerada i exigeix adaptar-se contínuament. En particular, els darrers anys s’ha evolucionat des del tractament com una inversió temàtica fins a la integració per al total de les inversions i la potenciació de la propietat activa mitjançant la participació en iniciatives de col·laboració entre inversors per influir en les companyies en què s’inverteix. També prolifera la temàtica d’impacte mitjançant la inversió en bons verds, bons socials i bons sostenibles.

Sabies que el teu pla de pensions en VidaCaixa dona suport a una societat igualitària?

Per dinamitzar aquests canvis es comparteixen les millors pràctiques sectorials mitjançant organitzacions locals o internacionals, com ara els principis d’inversió responsable (PRI) i United Nations Environment Programme Finance Initiative (UNEPFI), totes dues promogudes per les Nacions Unides.

Incorporar criteris de sostenibilitat es consolida com una part imprescindible per a la gestió d’inversions. No està pas, però, exempta de reptes, principalment en l’àmbit de la governança i en els aspectes tècnics.

Reptes de futur

Les asseguradores afronten nombrosos reptes respecte del futur pròxim: la incertesa macroeconòmica i geopolítica, els canvis en els hàbits de consum dels clients, la digitalització, etc.

La gestió de les seves inversions no és pas un repte menor. Les rendibilitats que s’esperen els anys vinents per a totes les classes d’actius són modestes i estan per sota de les seves mitjanes històriques. En les converses entre especialistes de la inversió no és infreqüent que apareguin comentaris del tipus tot és car o aquest mercat ja ha pujat molt. Ens trobem en una fase avançada del cicle econòmic i no hi ha res que sigui fàcil de comprar.

No obstant això, amb la pressió en marges que sofreix la indústria i la persistència dels baixos tipus d’interès, la funció de la gestió de les inversions en les companyies asseguradores com més va és més important i hi ha més pressió sobre els equips per aconseguir la rendibilitat necessària. Naturalment, això té implicacions per a la tipologia de les inversions, que tradicionalment han estat conservadores. Aquesta gestió de les inversions es transforma en una aproximació més activa, que cerca oportunitats en classes d’actius fora de les tradicionals i intenta respondre a un entorn que exigeix, a més de rendibilitat, una gestió sostenible en el llarg termini.

Aquest article també està disponible al Col·legi d’Actuaris de Catalunya.